Corporate Governance ist der rechtliche und faktische Ordnungsrahmen für die Leitung und Überwachung von Unternehmen zum Wohle aller relevanten Anspruchsgruppen. Vor allem KMU haben diesbezüglich Nachholbedarf, sie unterschätzen die praktische und rechtliche Bedeutung. In einem dynamischen Umfeld wird das von Jahr zu Jahr gefährlicher.

Die zunehmende Regulierungsdichte in fast allen Branchen hat die Rahmenbedingungen für die Unternehmensführung nachhaltig verändert. Auch die immer stärkere Vernetzung von Unternehmen, die durch Digitalisierung entstehenden Risiken sowie die Internationalisierung der Wirtschaft haben ihre Spuren sowohl im Risikoprofil von Unternehmen als auch in den gesetzlichen Rahmenbedingungen hinterlassen.

Wer nicht wirksame organisatorische Vorkehrungen trifft, um diesen Entwicklungen zu begegnen, geht hohe Risiken ein. Versäumnisse im Bereich Corporate Governance können schwerwiegende Folgen haben und wirken haftungsbegründend für das Unternehmen und deren Organe. Jedes Unternehmen besitzt ein implizit vorhandenes oder explizit formuliertes System der Corporate Governance, das von den Eigentümern oder den Organen in Kraft gesetzt und gelebt wird. In der Praxis variiert die Qualität dieser Systeme aber stark.

Der Aufsichtsrat stellt häufig ein abschreckendes Beispiel dar

Frage: “Was ist der Unterschied zwischen einer Hundehütte und einem Aufsichtsrat?”

Antwort: “Die Hundehütte ist für den Hund und der Aufsichtsrat ist für die Katz!”

Häufig erscheinen in Unternehmen mit schwach ausgeprägter Corporate Governance Aufsichtsräte einmal pro Quartal im Unternehmen und lauschen den wohlgesetzten Worten des Vorstands. Dem Vorstand ist bewusst, dass Verwaltungsräte oder Aufsichtsräte (zumeist Herren mit grauen Schläfen) in Wahrheit weder Entscheidungen treffen noch Verantwortung übernehmen wollen. Daher berichtet der Vorstand auf eine Art und Weise, dass der Leidensdruck der honorigen Herren möglichst klein ist oder besser gar nicht entsteht. Freilich werden durch die Aufsichtsräte einige belanglose Fragen gestellt, damit sie nicht völlig nutzlos herumsitzen und ihr pflichtbewusstes Handeln sich auch haftungsvermeidend im Sitzungsprotokoll nachlesen lässt.

Sollten wirklich schwierige Fragen zu entscheiden sein, so folgt die Debatte einer bereits vor der Sitzung wohlorchestrierten Dramaturgie. Die bereits vorher akkordierten Entscheidungen stellen sich aufgrund von Gutachten und Expertenmeinungen als einzig sinnvolle Alternativen dar. Die vorgängige Abstimmung mit dem Eigentümer und dem Vorstand entspricht einer lange geübten Praxis. Nicht umsonst werden Aufsichtsräte beim Scheitern von Unternehmen kaum jemals strafrechtlich oder zivilrechtlich verurteilt.

GOOD GOVERNANCE sieht anders aus!

Woraus besteht das Corporate-Governance-System eines Unternehmens?

Das unternehmensspezifische Corporate-Governance-System besteht aus der Gesamtheit relevanter Gesetze, Vorschriften, Richtlinien, internen Anweisungen, organisatorischen Maßnahmen, aber auch der gelebten Praxis der Unternehmensführung und -überwachung. Ziel der Corporate Governance ist das Erkennen und Managen von Risiken.

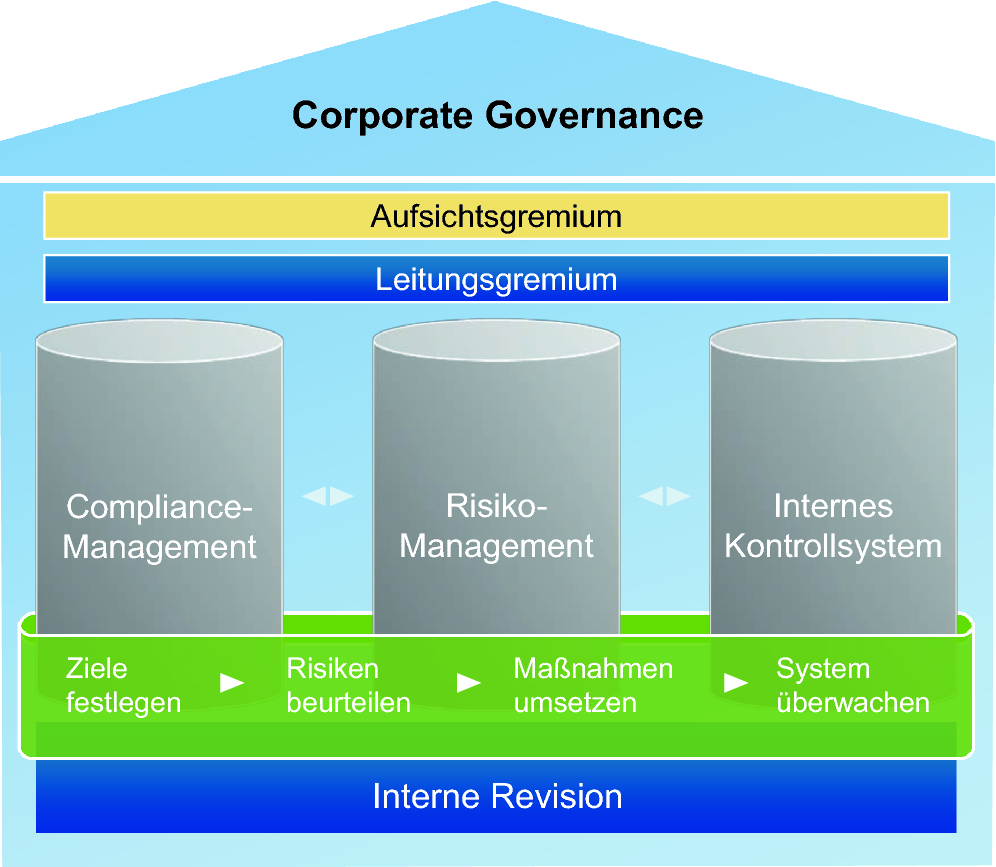

Unabhängig von Branche und Rechtsform der Unternehmen sind es zumeist drei unterschiedliche Funktionen, die den Kern eines funktionsfähigen Governance Systems ausmachen. Es sind dies Risikomanagement, Compliance und internes Kontrollsystem. Die folgende Abbildung zeigt dies in abstrakter Form:

Quelle: shorturl.at/hnRW9, Zugriff: 07.01.2020

Das geschäftsführende Organ trägt die nicht delegierbare Verantwortung für die Etablierung und Aufrechterhaltung des Governance-Systems. Den Eigentümern oder Aufsichtsgremien des Unternehmens obliegt die Hauptverantwortung für die Aufstellung der erforderlichen Reglemente und Anweisungen an die Geschäftsführung sowie deren Überwachung. Abhängig von der Unternehmensgröße sorgt sodann eine interne Revision (oder ein anderes Kontrollorgan) für objektive und unabhängige Prüfungsdienstleistungen.

Risiken gehören zum Geschäft, sie wollen aber gemanagt werden

Nur Illusionisten glauben, risikolos ein Unternehmen betreiben zu können. Nicht die Vermeidung geschäftstypischer Risiken kann Gegenstand eines effektiven Risikomanagements sein, sondern deren Begrenzung, Kontrolle und Steuerung. Natürlich ist zu bedenken, dass ausreichende Chancen existieren müssen, die die Übernahme von Risiken rechtfertigen. “Risikobereitschaft” bedeutet nicht Casinomentalität, sondern das bewusste Eingehen erkennbarer und überschaubarer Risiken als Preis für die Nutzung von Chancen.

Das Risikoprofil eines Unternehmens setzt sich zusammen aus der Gesamtheit aller Risiken, denen das Unternehmen ausgesetzt ist. Ein strukturierter Risikoinventurprozess soll sicherstellen, dass möglichst alle Risiken (siehe unten) systematisch identifiziert und bewertet werden. Die Operationalisierung und Quantifizierung der nach Risikokategorien gruppierten Risiken dient der Erfassung und Bewertung des Gesamtrisikos. Mittels sogenannter Stresstests kann sodann die Auswirkung extremer Entwicklungen analysiert werden.

Das Principal-Agent-Problem steht im Zentrum von Good-Governance

Eigentümer und Manager ticken nicht gleich. Die Interessenslage unterscheidet sich teilweise drastisch. Unternehmer werden von den verschiedensten Motiven angetrieben. Manager auch. Doch die Motive und vor allem die für sie jeweils erreichbaren Ziele unterscheiden sich. Das Prinzipal-Agent-Problem lässt sich nicht wegdiskutieren. Es lässt sich aber steuern: durch geeignete Führungs- und Anreizsysteme sowie durch eine gute Corporate Governance.

Steht ein Unternehmer an der Spitze seines Unternehmens und führt er dieses auch als Manager, so sollten keine Interessenkonflikte auftreten, die aus der unterschiedlichen Rolle als Eigentümer und Manager resultieren. Schadet ein Eigentümer als Unternehmensführer seinem Unternehmen, so schädigt er auch gleichzeitig sein Vermögen. Unternehmer- und Managerentscheidungen fallen in einer Person zusammen. Sie sollten also keine inhärenten Konflikte beinhalten, die aus unterschiedlichen Interessenlagen hervorgehen.

Werden Unternehmen von Managern geführt, die nicht gleichzeitig Gesellschafter sind, so stellen sich typische Probleme. Dies liegt daran, dass Eigentum und Gestaltungsmacht auseinanderfallen. Damit entstehen unterschiedliche Interessenlagen, die aus den verschiedenen Rollen und den damit zusammenhängenden Motiven resultieren. Man spricht in diesem Zusammenhang vom sogenannten „Prinzipal-Agent-Problem“. Das Prinzipal-Agent-Problem entsteht immer dann, wenn Manager ohne Gesellschafterstellung das Unternehmen entweder alleine oder gemeinsam mit dem Unternehmer führen. Der Unternehmer wird hierbei als „Prinzipal“, der Manager als „Agent“ bezeichnet. Unternehmer haben eine völlig andere Risikoexposition als Manager. Unternehmer sind dem Risiko des Vermögensverlustes ausgesetzt, der Manager dem Risiko des Jobverlustes.

Der Manager verfügt in der Regel über einen Informationsvorsprung innerhalb seines Tätigkeitsbereiches. Dies ist insbesondere dann der Fall, wenn der Manager als CEO an der Spitze des Unternehmens steht. Der Manager kann diesen Informationsvorsprung nun im ausschließlichen oder überwiegenden Interesse des Prinzipals einsetzen. Er kann ihn aber auch im eigenen Interesse einsetzen. Neben „verborgener Information“ („hidden information“) kennt die Prinzipal-Agent-Theorie auch noch den Problemtyp des „verborgenen Handelns“ („hidden action“). Darunter ist zu verstehen, dass der Manager immer diskretionäre Spielräume hat. Vorgelagert ist all dem die „verborgene Absicht“ („hidden agenda“). Davon spricht man, wenn der Manager eigene Zielsetzungen im Sinne der persönlichen Nutzenmaximierung verfolgt.

In Zusammenhang mit Corporate Governance ist es nun wichtig zu verstehen, dass Eigeninteressen von “Machthabern” nicht nur in der obersten Ebene der Unternehmensführung, sondern auf verschiedenen Ebenen regelmäßig vorliegen.

Ebenso unterschiedlich wie Menschen sind, sind auch ihre internen Antriebe. Unternehmer haben beispielweise neben monetären Aspekten oft Themen wie Freiheit, Sicherheit, Erfolg und Reputation als Leitwerte ihres Handelns. Das muss auch bei Managern nicht anders sein, natürlich kann es sich aber vor allem in der Priorisierung von den Zielen des Prinzipals unterscheiden. Und es kann auch extreme Ausprägungen annehmen. Die Wirtschaftsgeschichte ist voll von derartigen Beispielen. Es handelt sich dabei nicht nur um Einzelfälle, sondern auch um verantwortungsloses Verhalten ganzer managergeführter Branchen.

Wie funktioniert Risikomanagement, Compliance und das interne Kontrollsystem?

Kernaufgabe des Risikomanagements im engeren Sinn ist die Steuerung des Risikomanagementprozesses. Dieser soll Risiken identifizieren, sie bewerten und die Risikotragfähigkeit des Unternehmens ermitteln. Letztere hängt wesentlich von der Eigenkapitalausstattung, der Ertragsvolatilität des Unternehmens, des aggregierten Risikovolumens, aber auch von der Risikobereitschaft der Eigentümer ab.

In diesem Zusammenhang ist es wesentlich, eine systematische Risikoberichterstattung vorzunehmen, die eine Gegenüberstellung von Chancen und Risiken und deren Steuerung ermöglicht. Strategische Risiken, Marktrisiken, Technologierisiken, Reputationsrisiken, Liquiditätsrisiken, Vermögensrisiken sind typische Dimensionen, die durch das Risikomanagement erfasst und gesteuert werden müssen. Die laufende Risikobeurteilung durch das Risikomanagement erfordert eine Gegensteuerung durch jeweils zu setzende Maßnahmen. Das Risikomanagement im engeren Sinn wird regelmäßig durch Fachabteilungen als Teil ihrer Aufgaben wahrgenommen.

Die Compliance-Funktion setzt sich einerseits mit der Einhaltung der rechtlichen und regulatorischen Rahmenbedingungen auseinander. Andererseits beschäftigt sie sich mit möglichen Veränderungen im rechtlichen Umfeld des Unternehmens. Dies wird von Jahr zu Jahr anspruchsvoller, zumal eine kaum noch zu überblickende Regulierungswut der Politik die Geschäftsprozesse im Unternehmen zunehmend verrechtlicht und die damit einhergehenden Risiken permanent erhöht. Exemplarisch sei in diesem Zusammenhang die Datenschutzgrundverordnung genannt.

Das interne Kontrollsystem (IKS) versteht sich als interner Steuerungs- und Lenkungsmechanismus vor allem für operationelle Risiken. Ein operationelles Risiko bezeichnet ein Verlustrisiko, das sich aus der Unangemessenheit oder dem Versagen von internen Prozessen, Mitarbeitern oder Systemen, aber auch durch externe Ereignisse ergibt. Das sind Risiken, die sich grundsätzlich durch Kontrollen erkennen und beheben lassen.

Damit ist das IKS zwar Teil des Risikomanagementsystems im Unternehmen, unterscheidet sich vom Risikomanagement im engeren Sinn aber dadurch, dass Letzteres vor allem auf strategische Risiken abzielt, die nur durch konkrete Maßnahmen bewältigt werden können (Kontrollen reichen hier nicht aus). Das IKS beinhaltet typischerweise eine ereignisgesteuerte Risikobeurteilung und überwacht darüber hinaus, ob Maßnahmen des Risikomanagements im engeren Sinn auch tatsächlich umgesetzt werden.

Beispielhaft soll in nachstehendem Schaubild ein Überblick über die Risikolandkarte eines großen Produktionsunternehmens dargestellt werden:

Quelle: https://de.cleanpng.com/png-viyl6p/, Zugriff: 07.01.2020

Diesen vier Grundsätzen sollte die Corporate Governance jederzeit genügen

Damit Corporate Governance wirken kann und nicht als unnütze Bürokratie, als Misstrauensbeweis gegenüber den Mitarbeitern und als Geschäftsbehinderung verstanden wird, ist es wichtig, vor allem vier Grundsätze einzuhalten. Diese vier Grundsätze sollten bestmöglich verwirklicht und leicht verständlich sein. Sie prägen letztlich auch die Kultur des Unternehmens mit. Es sind dies:

- Verantwortlichkeit: Ein Unternehmen kann nur dann seine Integrität sicherstellen, wenn es klare Verantwortlichkeiten gibt. Diese müssen personell und funktional nachvollziehbar und eindeutig sein. Verantwortlichkeit bedeutet, dass Erfolge und Misserfolge von Handlungen konkret zuordenbar und messbar sein sollen.

- Fairness: Fairness gegenüber allen Eigentümern, den Managern und den Mitarbeitern ist eine schwierig umzusetzende, aber wichtige Voraussetzung für ein funktionierendes System der Corporate Governance. Ohne Fairness gibt es Partikularinteressen und keine innerbetriebliche Offenheit. Dann verkommt Corporate Governance oft zu reinen Selbstschutz- und Rechtfertigungsübungen der Betroffenen.

- Transparenz: Wer transparent ist, hat nichts zu verstecken. Das bedeutet natürlich nicht, dass es keine Geschäftsgeheimnisse geben soll, sondern dass eine Nachvollziehbarkeit von Handlungen und Entscheidungen auch durch unternehmensexterne Akteure (Wirtschaftsprüfer, Aufsichtsbehörden etc.) gegeben sein muss.

- Unabhängigkeit: Prozesse und Strukturen in Zusammenhang mit Corporate Governance müssen so aufgebaut sein, dass eine Vermeidung von Interessenskonflikten sichergestellt ist. Eine interne Revision muss beispielsweise in Ausübung ihrer Tätigkeit weisungsfrei gestellt sein.

Die individuell passende Corporate Governance und das damit zusammenhängende Risikomanagmentsystem müssen immer unternehmensindividuell strukturiert werden. Gleichwohl gibt es genügend Beispiele und allgemeine Modelle, die als Vorlage dienen können. Es ist ein schwerwiegender Irrtum, dass Corporate Governance nur etwas für große Unternehmen ist und Familienbetriebe oder eigentümergeführte Unternehmen darauf verzichten können. Diese Fehleinschätzung haben schon viele Unternehmer mit einer Insolvenz bezahlt.